お役立ちQ&A

令和6年度税制改正の概要

かわら版所得税

令和5年12月14日に、与党より「令和6年度税制改正大綱」が公表されました。

今回はここから一部をピックアップし、ご紹介させていただきます。

1. 賃上げ促進税制

(1) 中堅企業向け賃上げ促進税制

常時使用する従業員数2,000人以下の法人を対象とした、中堅企業向け賃上げ促進税制を創設する。原則の税額控除率は10%だが、継続雇用者給与等支給額の対前年比の増加割合が4%以上の場合は、 「15%上乗せ」する。教育訓練費に係る上乗せ措置等も設けられており、これら上乗せ措置を適用した場合の税額控除率は、最大35%となる。

(2) 中小企業向け賃上げ促進税制

資本金1億円以下の中小企業向け賃上げ促進税制については、原則の税額控除率15%は維持した上で、新たにプラチナくるみん認定(※1)若しくはプラチナえるぼし認定(※2)を受けている場合等の上乗せ措置を創設する。上乗せ措置の適用による税額控除率は、最大45%(現行:40%)となる。

※1 「子育てサポート企業」として、厚生労働大臣の認定

※2 女性の活躍推進に関する状況等が優良な企業へ厚生労働大臣の認定

2. 交際費等の損金不算入制度

交際費等の損金不算入制度について、交際費等の範囲から除外される飲食費の金額基準を「1人当たり1万円以下(現行:5,000円以下)」に引き上げる。令和6年4月1日以後に支出する飲食費に適用する。

また、「接待飲食費の50%損金算入特例」と「中小企業の定額控除限度額(年800万円)の特例」の適用期限を令和9年3月31日まで3年延長する。

【個人所得課税】

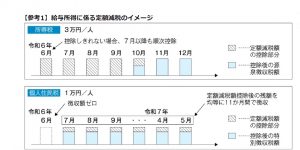

定額減税の実施

デフレに後戻りさせないための措置の一環として、定額減税を実施する。減税額は、令和6年分の所得税について、納税者(合計所得金額1,805万円以下)と、配偶者を含めた扶養家族1人につき3万円、令和6年度分の個人住民税(所得割の額)について、納税者(合計所得金額1,805万円以下)と、配偶者を含めた扶養家族1人につき1万円の合計4万円となる。

定額減税の実施方法は、納税者本人が給与所得者の場合、所得税については、令和6年6月以降の源泉徴収税額から、控除しきれるまで順次控除していくのに対して、個人住民税については、令和6年6月分は特別徴収を行わず、「定額減税“後”の税額」を令和6年7月分から令和7年5月分の11か月で均等に特別徴収していく。

給与等の支払者は、支払明細書や源泉徴収票の摘要欄に、源泉徴収税額から控除した額等を記載する。特別徴収義務者は、令和6年分の給与支払報告書の摘要欄に所得税額から控除した額等を記載する。

<詳細はこちら(PDF)をご確認ください> ※新しいウィンドウで開きます。

令和6年2月

税理士法人石井会計